買収した会社の繰越欠損金は利用できるのか?

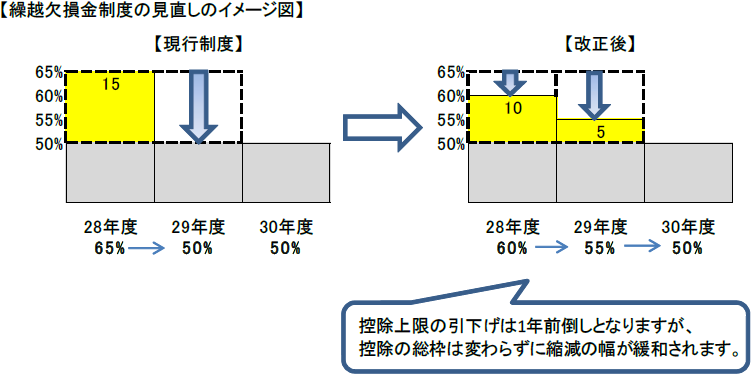

しかし災害によって生じた「災害損失欠損金額」は、青色申告を行っている場合、2年前まで遡ることが認められています。 中小法人等 1以外の法人については、平成23年度税制改正により従来から繰越控除限度額は所得の80%相当額であったが、さらに段階的に繰越控除限度額が引き下げられることになった。

しかし災害によって生じた「災害損失欠損金額」は、青色申告を行っている場合、2年前まで遡ることが認められています。 中小法人等 1以外の法人については、平成23年度税制改正により従来から繰越控除限度額は所得の80%相当額であったが、さらに段階的に繰越控除限度額が引き下げられることになった。

また、損金の額に算入される欠損金額は、欠損金の繰越控除の規定を適用せず、かつ、法人税法第59条第2項 会社更生等による債務免除等があった場合の欠損金の損金算入 同項第3号に掲げる場合に該当する場合を除きます。 「欠損」が生じれば、その年の法人税がゼロで終わりになるのが基本です。 繰越欠損金を入手する目的ではないと判断されるにはいくつかの要件など注意が必要です。

等とも相談しながら、適切な範囲で繰越欠損金の制度を活用していきましょう。 繰越欠損金だけに節税対策を頼るのは避けたほうが無難と考えられます。 法人税のの使用なのですが、過去の未使用ので当期に利益が出たため使えるものがある場合、の控除は必ず強制的に行わなければならないものなのでしょうか? あえての控除をしないということは出来るのでしょうか? DISKYさんご回答ありがとうございます。

17

それでも繰越欠損金はぜひ利用したいものですので、強引に形式を充足しようとする人間も出てくるものです。

帳簿書類を保存していること 欠損金を繰り越すには、欠損金が生じた決算期の帳簿書類を、繰り越す年度分保存し続けている必要があります。 まず、税法上の欠損金が発生した後、事業の立て直しに成功するなどして黒字化した場合、税法上は「所得」が生まれ、法人税が課されます。 とはいえ、仮に上記で生じる差が一時的なものであるならば、将来的にこの差異が解消されたタイミングで課税所得が調整されて、会計と税務の間にある差異が消滅する仕組みです。

4

平成27年4月1日~平成28年3月31日開始事業年度……100分の65• これが「欠損金の繰越控除」と呼ばれるものです。 ソフトバンクグループはその後最高裁まで戦ったものの、裁判でも「このような形での引継要件充足は、本来の制度趣旨を逸脱するもの」と認定され、3戦全敗で敗訴しました。 また、大きく上回らないものの業績自体が安定していれば、全額を繰延税金資産として計上できます。

7