外国税額控除(法人税)の基礎

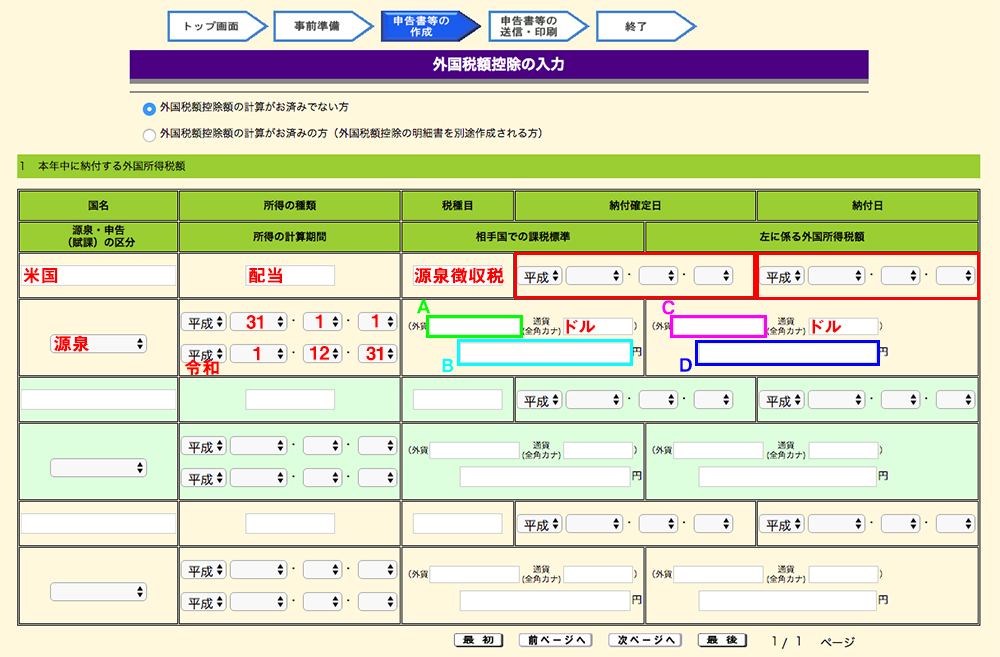

この仕組みは国内であろうが外国であろうが同じですが、外国株式の配当金を得る場合、国によっては現地で源泉税が徴収されます。 期日・満期・償還• 超過所得税その他個人の所得の特定の部分を課税標準として課される税• PDFの申告書控を見ると、外国税額控除に関する明細書も発行されます。

12

この仕組みは国内であろうが外国であろうが同じですが、外国株式の配当金を得る場合、国によっては現地で源泉税が徴収されます。 期日・満期・償還• 超過所得税その他個人の所得の特定の部分を課税標準として課される税• PDFの申告書控を見ると、外国税額控除に関する明細書も発行されます。

12

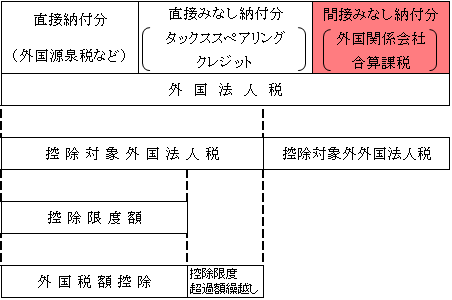

NISA口座でも外国所得税は課税されるのですが、残念ながら控除対象外です。 外国税額控除の計算、限度額 内国法人が外国法人から受ける利子、配当などや外国支店の所得に対して課された外国法人税を納付した場合には、外国税額控除は次のように計算します。 複数の税率の中から税を納付することとなる人と外国若しくはその地方公共団体又はこれらの者により税率を合意する権限を付与された者との合意により税率が決定された税のうち一定の部分• (イメージ 日本法人 海外支店があるケース) 3. (4)まとめ 控除対象外国法人税額のワークフローをまとめると以下のとおりとなります。

10

外国証券投資によって得た利子・配当収入について、外国で課税された税額を日本国内の所得税額から控除する制度が外国税額控除です。 税額控除とは、税金そのものから差し引くことができる項目で納税額が軽減される。

8

セキュリティ• 外国税額控除の対象 外国と日本の両方で課税される収入、つまり、外国税額控除の対象として代表的なものに、 外国株式からの配当金が挙げられます。 マネーブリッジ• Author:ゆ~てい 30代。

20

海外で稼得した所得を、いったん 外国税額差引前の金額で認識し、海外所得も含めて日本の法人税額を計算します(ここで二重課税になっている)。 外貨MMF口座開設• 支払通知書から外国株配当情報を取得する 支払通知書の中に「国外上場株式の配当等」の項目があります。

取引ルール• そして、このままでは米国と日本の両方で課税された状態となるため、日本で確定申告を行い、外国税額控除制度により二重課税の調整を行います。 現物取引• ハ 国外において発見された埋蔵物又は国外において拾得された遺失物に係る所得• 外国籍の投資信託は別として、国内籍で外国の資産に投資をする投資信託の場合、従来は外国税額控除制度の利用ができませんでした。