No.1410 給与所得控除|国税庁

総括表には受給者総人員に人数を書くのはわかるのですが、金額上、がかからないと思うので、でものどちらも対象外となるので、個人の明細は必要ないのでは・・・と思っているのですが・・・。

総括表には受給者総人員に人数を書くのはわかるのですが、金額上、がかからないと思うので、でものどちらも対象外となるので、個人の明細は必要ないのでは・・・と思っているのですが・・・。

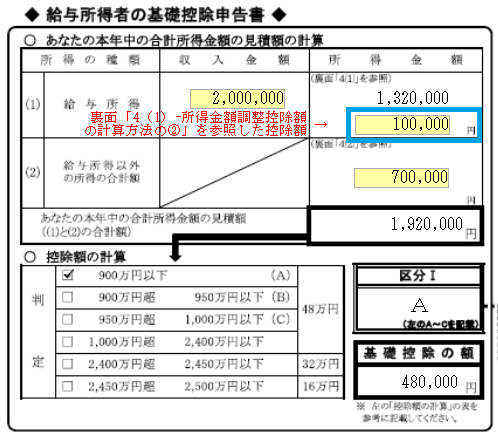

このページは画面に表示するだけでも時間がかかります。 1 子ども・特別障害者等を有する者等の所得金額調整控除 その年の給与等の収入金額が850万円を超える給与所得者で、 1 のイ~ハのいずれかに該当する給与所得者の総所得金額を計算する場合に、 2 の所得金額調整控除額を給与所得から控除するものです。

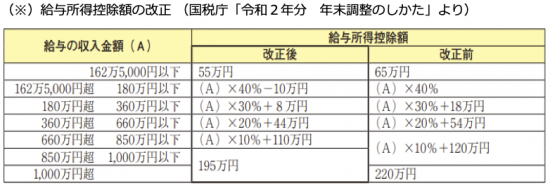

ほとんどの会社員は、自分で確定申告する必要はない。 ロ 年齢23歳未満の扶養親族を有する者• なお、改正前の表と同じく、カッコ内はその年の12月31日時点で65歳以上の場合です。

ビビンで復活です。 それがです。 2020年には基礎控除が増え、給与所得控除が減ったということになります。

8

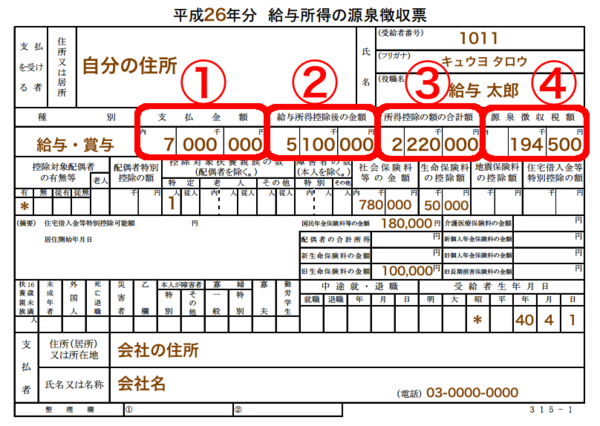

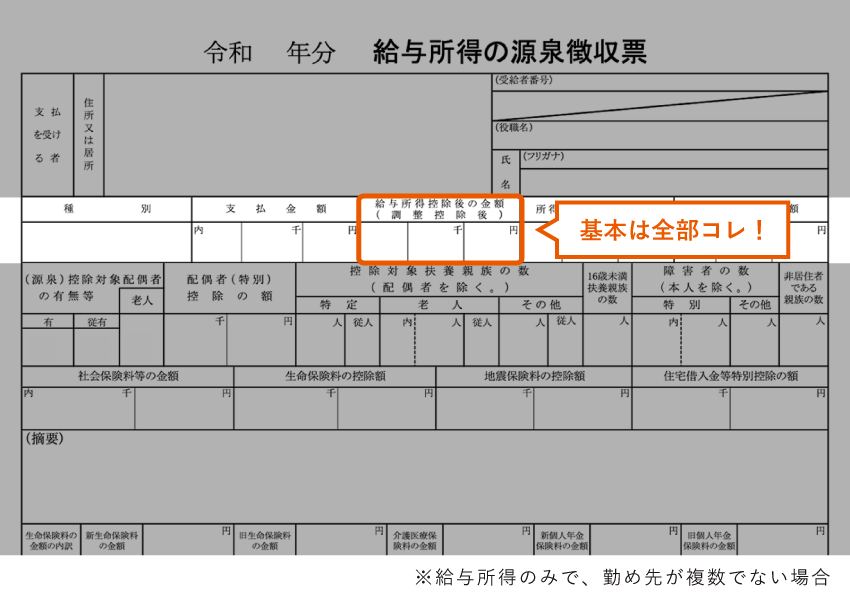

これらの計算式をもとに、「給与所得控除後の金額」から「所得控除の額の合計額」を差し引いた金額に所得税が課税される。 vlookup関数で3つ目の引数に「true」を使用するのですが、その使い方に慣れていないこともあり、vlookup関数を使うための「表」の作成に時間がかかりました。

19

詳しくは、(給与所得者の特定支出控除)を参照してください。 丙は、日雇いの会社員に適用され、9200円までは税額が0円になる。 サラリーマンには経費という概念がないので、 「サラリーマンはこれぐらい金かかってるっしょ??」 という感じで、稼いだ金額から給与所得控除という形で差し引いてくれるわけです。

9

給与収入が660万円未満の場合は給与所得控除・給与所得の計算に注意! 以上が給与所得控除ならびに給与所得の計算方法でした。

3

初歩的な事かもしれませんが、お答えいただけると嬉しいです。 そんな方のために、今日はあの表がなくても給与所得控除を計算できる方法を解説していきます。 「甲欄」により源泉徴収を行う場合• 「年末調整のしかた」の合計所得金額 合計所得金額とは、純損失及び雑損失の繰越控除、居住用財産の買替え等の場合の譲渡損失の繰越控除及び特定居住用財産の譲渡損失の繰越控除を適用しないで計算した総所得金額、上場株式等に係る配当所得等について、申告分離課税の適用を受けることとした場合のその配当所得等の金額(上場株式等に係る譲渡損失の損益通算の適用がある場合には、その適用後の金額及び上場株式等に係る譲渡損失の繰越控除の適用がある場合には、その適用前の金額)、土地・建物等の譲渡所得の金額(長期譲渡所得の金額(特別控除前)と短期譲渡所得の金額(特別控除前))、一般株式等に係る譲渡所得等の金額又は上場株式等に係る譲渡所得等の金額(上場株式等に係る譲渡損失の繰越控除又は特定中小会社が発行した株式に係る譲渡損失の繰越控除の適用がある場合には、その適用前の金額)、先物取引に係る雑所得等の金額(先物取引の差金等決済に係る損失の繰越控除の適用がある場合には、その適用前の金額)、退職所得金額及び山林所得金額の合計額をいいます。

10