青色申告(65万控除)の必須要件 貸借対照表で注意すべき「チェックポイント10選」

またわけのわからないことを言い出してしまいましたね。

20

・・・うーん。 開業日の 12月30日に 事業運営の資金として、 合計20,000円を準備し 自分個人の財布から、事業の財布へと移動しました。 会計のセミナーですが、難しい会計用語は使いません。

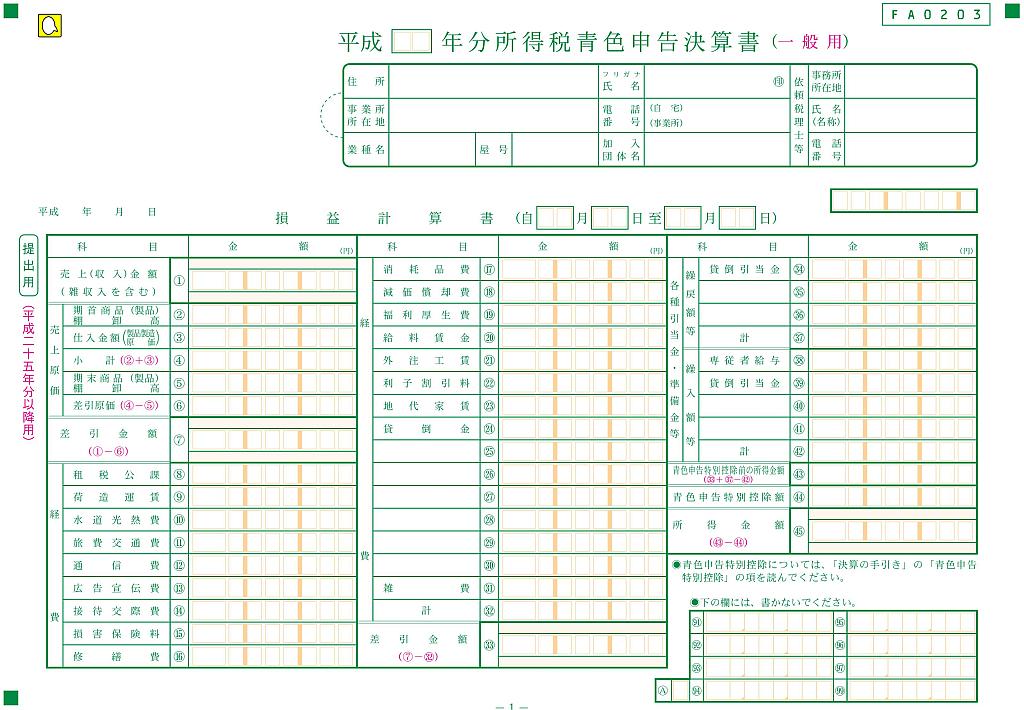

20事業主借、事業主貸はどっちでもいいと考えています。 最大10万円の青色申告特別控除にはなってしまいますが、貸借対照表なしでも現金出納帳などを利用する簡易簿記での帳簿づけで、損益計算書を作成するだけで足りるのです。 何度かお話しているように、 開業資金を『元入金』か、『事業主借』にするかで変わるのは『貸借対照表』への記入方法 だけでしたね。

3

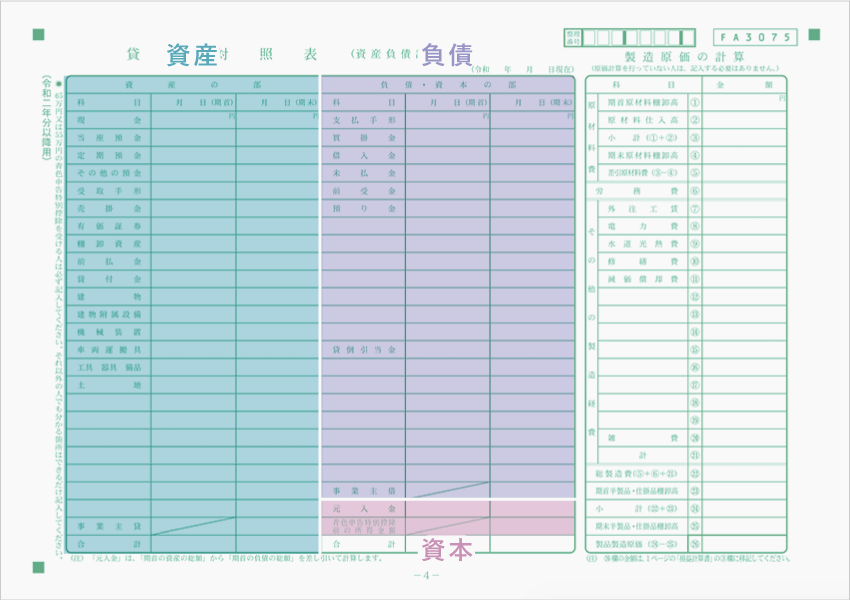

(翌期首の元入金の計算式) =期末の元入金+青色申告特別控除前の所得金額+事業主借-事業主貸 借方と貸方の合計金額が一致したら、試算表の完成です。 私としては、 開業資金を『事業主借』として扱う方がおすすめです。

2

収益(売上)や費用は、それぞれ現預金の入出金のタイミングではなく、その入出金の権利や義務が発生したタイミングで計上するのが原則です。 ここがポイントです。 自身に給与を払うことができない個人事業主が生活費等を引き出す場合、すべて「事業主貸」で処理します。

12